Рисунок от COMEX market

По просьбе журнала «Международная жизнь» известный финансовый аналитик и эксперт по рынку золота из Швейцарии Эгон фон Грейерс (Egon Von Greyerz) оценивает перспективы рынков финансов и драгоценных металлов в 2021 году.

Байден и Йеллен вершат историю

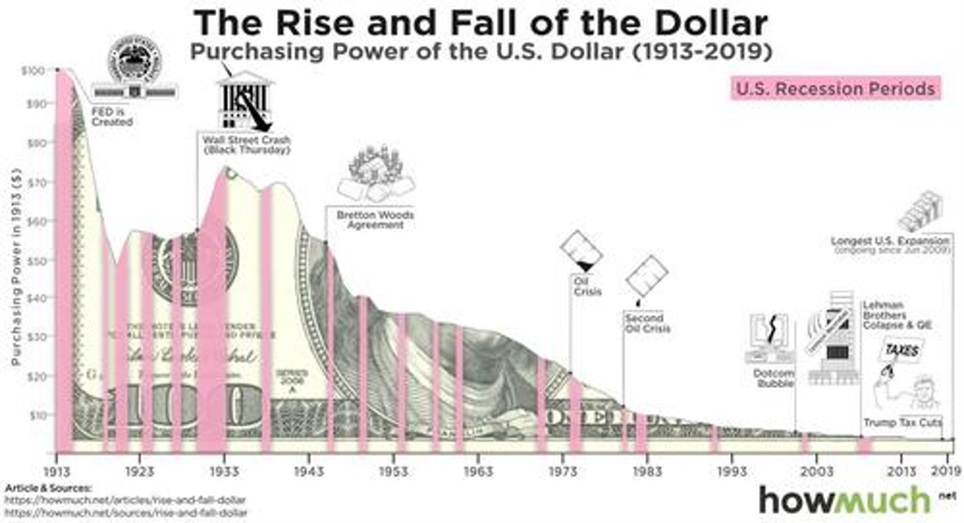

В следующие четыре года команда BY – Biden&Yellen (Байден – президент США и Йеллен – министр финансов США), скорее всего, будет теми, кто выполнит предсказание Вольтера от 1729 года о том, что «бумажные деньги в конечном итоге возвращаются к своей внутренней стоимости = НУЛЬ».

Как и я с финансовым аналитиком Мэттом Пипенбургом, Вольтер знал, что будет прав, потому что в истории есть сотни примеров того, как правительства и центральные банки разрушали валюту.

Дуэту Байден/Йеллен на самом деле не нужно много делать, поскольку доллар уже упал на 99% с 1913 года. Поэтому все, что они сделают – это сбросят с него еще один процент. Но мы должны помнить, что этот один процент на самом деле означает 100% потерю стоимости к сегодняшнему дню.

С момента основания ФРС в 1913 году падение доллара уже было записано в учебниках истории. И Байдена/Йеллен – это идеальная команда, чтобы быть «исполнителем истории», поскольку они доведут доллар до НУЛЯ в течение следующих 4 лет.

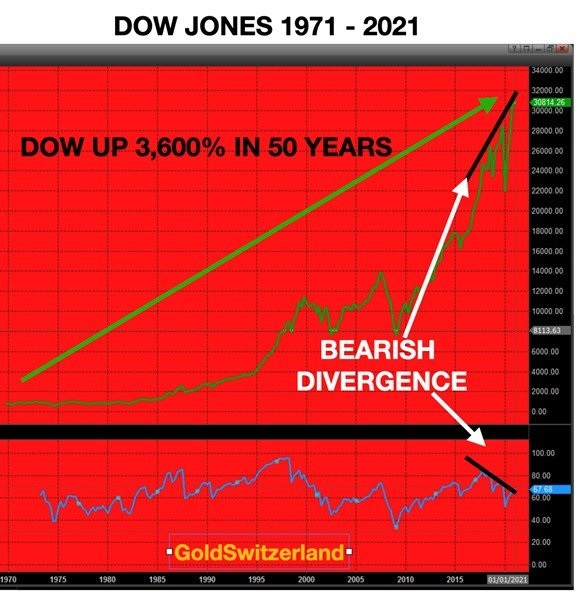

Наконец, мы подошли к концу второго месяца 2021 года. В своих недавних статьях я указал, что долгосрочная вершина цен может произойти в январе. Эта ссылка показывает очень важный 50-летний график Доу в моей статье.

Во второй статье есть два важных графика соотношения Доу/Золото, которое вот-вот рухнет.

Наши собственные расчеты прогнозировали ещё в начале октября 2020 года, что графики недельных бирж «Nasdaq 100» и «Dow» («Dow Jones» – основной индекс американского фондового рынка) сформируют важные вершины на неделе 18-22 января. Этот прогноз оказался верен, и если это подтвердится далее, то мы, вероятно, увидим начало крупного медвежьего (понижающего) рынка с потенциальными драматическими крахами.

Даже если значительное падение Dow и отношения Dow/Gold произойдет немного позже, это практически гарантированно произойдет в ближайшие несколько месяцев. И это станет концом впечатляющего периода долгов, фальшивых денег и токсичных рынков.

Нападение группы Reddit Wallstreetbets на рынок серебра

Окончательная страховка от полного уничтожения вашего богатства – это, очевидно, физическое золото и серебро, хранящиеся вне финансовой системы.

Биткойн может быть хорошей спекулятивной инвестицией, а также может работать, как способ оплаты, если центральные банки не запретят его. Но это не имеет ничего общего с сохранением реального богатства.

Серебро обычно является ведущим индикатором драгоценных металлов.

После впечатляющего короткого казуса с Gamestop (резкое и стремительное подорожание его активов на бирже – ред.), спровоцированного со стороны группы Reddit Wallstreetbets, теперь есть предположения, что то же самое может произойти и с серебром.

Да, все возможно. Но помните, что на рынках золота и серебра против игроков Reddit будут: и BIS (Банк международных расчетов), и ФРС, и ЕЦБ, и другие центральные банки плюс банки, хранящие золото в слитках. Так что там есть много «огневой мощи» по сравнению с противником типа Gamestop.

Серебро – инвестиция десятилетия

Рынок серебра один из самых токсичных. Как указал Аласдер Маклауд (Alasdair Macleod), руководитель отдела исследований GoldMoney Educator, банки подвергаются серьезным манипуляциям, и сейчас у банков, хранящих слитки, не хватает 100 млн унций серебра на бирже Comex и нет ликвидности в Лондоне.

Тем не менее, серебро выиграет эту игру, если не в ближайшие недели или две – то в среднесрочной и долгосрочной перспективе, поскольку дозировка бумажных серебряных «шортов» слишком велика, чтобы выдержать кратковременное сжатие. Я не удивлюсь, если в 2021 году будет снят максимум в 50 долларов, отмечавшийся в 1980 и в2011 годах.

Таким образом, серебро будет лидером среди металлов, и соотношение золото/серебро, которое сейчас составляет 67, достигнет 30%. Долгосрочная цель, вероятно, будет намного ниже, вероятно, 15% или ниже.

Ожидайте, что 2021 год станет годом, когда инвесторы осознают тот факт, что золото – это не варварская реликвия, а на самом деле лучшая защита богатства, которую вы можете удержать, а серебро – инвестиция десятилетия.

«Dow Jones» потеряет 97%

Все это уже история. Несмотря на то, что золото принесло отличную прибыль, именно то, что происходит с соотношением Доу/Золото в будущем, определяет, должны ли инвесторы оставаться с акциями или держать золото. (Dow Jones – основной индекс американского фондового рынка).

Приведенный ниже график соотношения Доу/Золото дает нам ответ.

Золото достигло нижней отметки в 250 долларов в 1999 году, когда соотношение Доу/Золото было на максимуме = 45. Впоследствии соотношение упало до 5 в 2011 году, а затем скорректировалось до 22,5 в 2018 году. С 2018 года возобновился долгосрочный нисходящий тренд Доу/Золото.

Если мы посмотрим на долгосрочную картину отношения Доу/Золото, это даст нам очень хорошее представление о том, куда мы движемся. Первоначальная цель – соотношение 1 к 1, как в 1980 году, когда индекс «Доу Джонса» составлял 850 долларов, а золото стоило 850 долларов.

Акционерные инвесторы будут удалены

У инвесторов фондового рынка теперь должны быть бессонные ночи, когда они вот-вот потеряют до 99% своего богатства в течение следующих 5 лет.

Повторяю, хранение активов в акциях может полностью уничтожить все ваше финансовое богатство в реальном выражении к 2025 году.

Последствия, очевидно, будут разрушительными не только для частных инвесторов, но и для пенсионных фондов, учреждений, а также для глобальной мировой экономики.

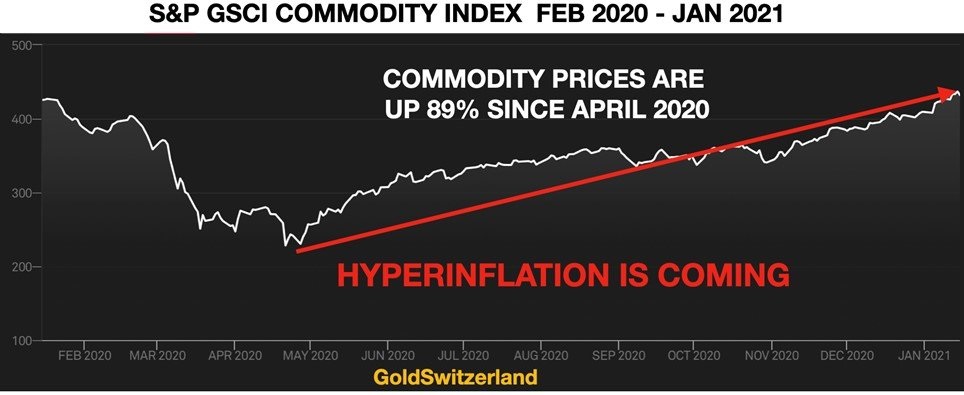

Это приведет к крайне разрушительной дефляционной депрессии после непродолжительного периода гиперинфляции, поскольку центральные банки применяют единственный известный им трюк – НЕОГРАНИЧЕННОЕ ПЕЧАТАНИЕ ДЕНЕГ.

Но, на этот раз мир, наконец, обнаружит, что напечатанные деньги имеют НУЛЕВУЮ ценность.

И то же самое произойдет с держателями долларов США, когда валюта США завершит свое (чуть более) 100-летнее движение к своей внутренней стоимости, равной НУЛЮ.

И если мы посмотрим на общие цены на сырьевые товары, которые выросли на 89% с апреля 2020 года, они говорят нам, что гиперинфляция не за горами.

Когда «музыка останавливается»…

Напечатанные 8 триллионов долларов из расчета 15 долларов в час (новая минимальная заработная плата Байдена) равняются 60 миллионам человеко-часов. Но в современной парадигме MMT (теория денежного рынка) вам не нужно работать за деньги. Независимо от того, что нужно миру, центральные банки и правительства могут творить деньги из «ничего».

Но, это до тех пор, пока «музыка не остановится». А Байден или Харрис – вероятные дирижеры, которые возглавят прекращение «музыки» и обрушение всего здания.

Мудрый, очевидно, найдет стул уже сейчас, потому что, когда музыка прекратится, свободных стульев не останется, и весь ад вырвется наружу.

К тому времени долг не будет просто триллионами или сотнями триллионов долларов. Нет, печать достигнет квадриллионов долларов и евро, поскольку центральные банки должны будут покупать не только большую часть коллапсирующего долга, но и деривативы, которые, вероятно, составляют 2 квадриллиона долларов или больше.

Кроме того, медицинское обслуживание, социальное обеспечение и нефинансируемые пенсии, вероятно, превысят 1 квадриллион долларов во всем мире, что усугубит упадок финансовой системы.

Могу я ошибаться. Может быть. Однажды близкий друг подарил мне футболку с надписью: “I AM NOT ALWAYS RIGHT – But I am never wrong”! («Я НЕ ВСЕГДА ПРАВ - Но я никогда не ошибаюсь»!). Подарок, должно быть, был с тонким намеком – Хммм…

Тем не менее, по моему скромному мнению, я не верю, что любой упорядоченный сброс акций или цен изменит неизбежный ход событий. Так что, насколько я понимаю, это будет не «ЕСЛИ», а «КОГДА».

Более полувека профессиональная жизнь научила меня, что развитие даже самых очевидных событий может занять больше времени, чем вы думаете.

Но поскольку я вижу крайний риск, пора подготовиться.

Очевидно, что драгоценные металлы не решат всех наших проблем, поскольку мировая экономика рушится. Но лучше держать единственные деньги, которые уцелели в истории.

Практически в каждый кризисный период истории золото и серебро были гарантией.

Читайте другие материалы журнала «Международная жизнь» на нашем канале Яндекс.Дзен.

Подписывайтесь на наш Telegram – канал: https://t.me/interaffairs

10:42 26.02.2021 •

10:42 26.02.2021 •